[创头条融资半年报]融资笔数减幅超1/3!种子天使轮双降

2018年已经过半,中国上半年风投规模上领先美国。但在投资数量上远远不及,显示出中国风投上半年投资总体偏后期,虽然融资规模可观,但创投市场确实已经感受到寒意。 根

2018年已经过半,中国上半年风投规模上领先美国。但在投资数量上远远不及,显示出中国风投上半年投资总体偏后期,虽然融资规模可观,但创投市场确实已经感受到寒意。

根据市场研究机构Pitchbook的数据显示,美国上半年投资到创业公司的资金总共达575亿美元,总共投资了3912个初创项目。

相比之下,中国2018上半年国内投融资金额近7000亿人民币(仅统计公开具体金额案例),投融资事件超过2800起。

根据创头条融资报(http://www.ctoutiao.com/invest/)统计数据显示,上半年投融资市场呈现出如下关键信息:

-

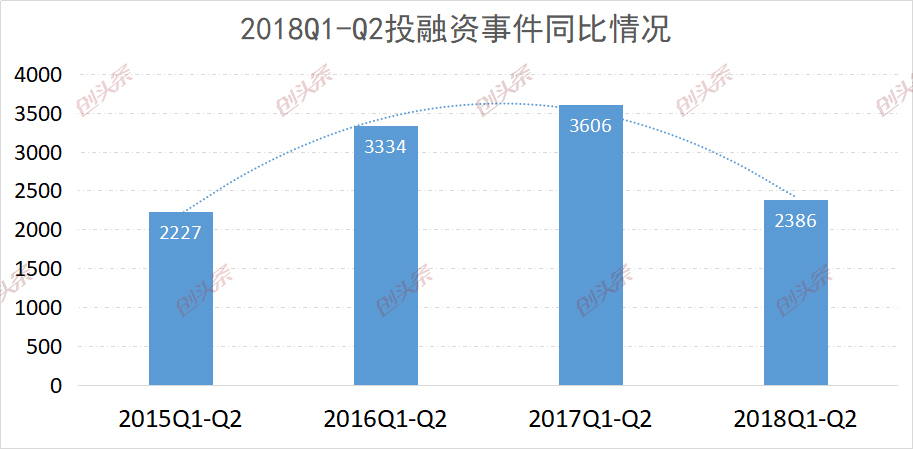

一级市场对外公开披露的投融资事件2386起,较2017年同期出现大幅回落,减幅超过1/3。

-

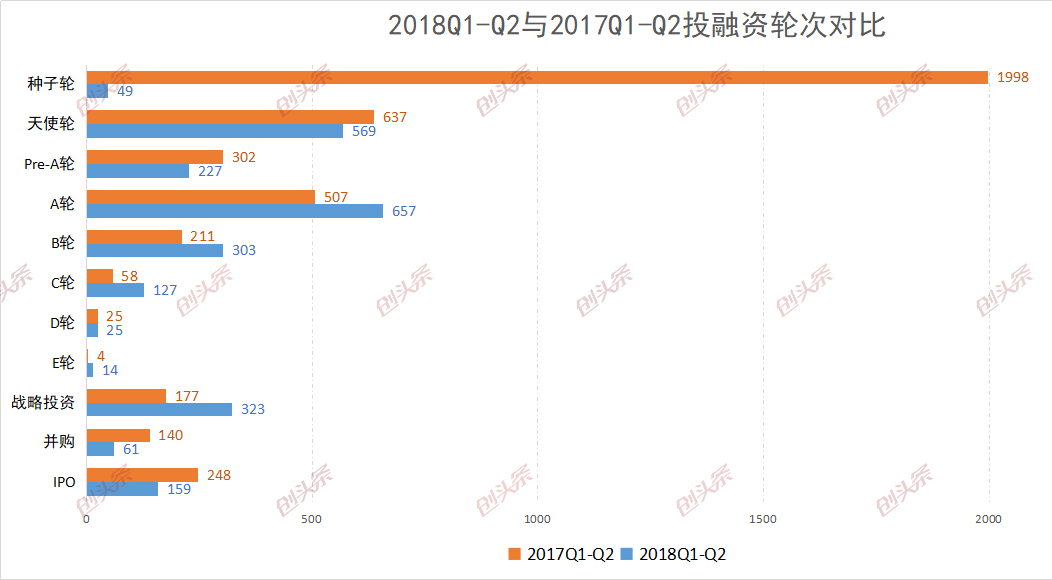

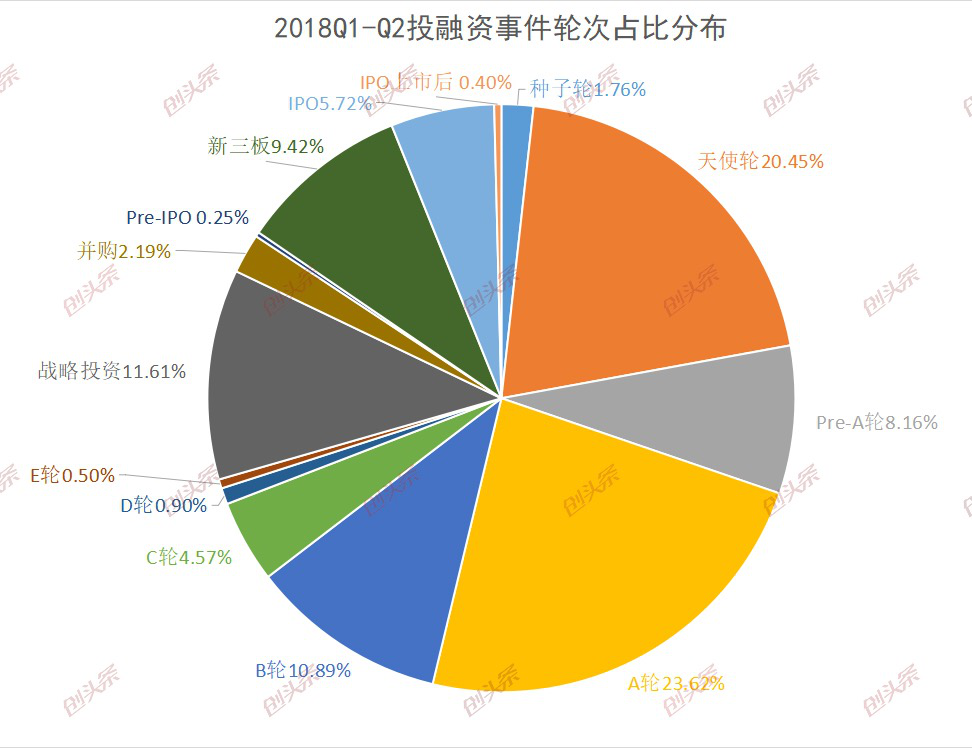

投融资事件中,天使轮投资事件569起,占总投融资事件的20.45%,泛A轮884起,占比31.78%。相比2017年同期,种子轮、天使轮投资事件均出现下降。

-

天使轮之后,除了D轮数量持平,其他轮次投资事件均比2017年同期有所上升,一级市场投融资整体呈现往后推移迹象。

-

并购事件61起,不及2017年同期的一半,IPO由去年同期的248起减至159起,并购、IPO退出均不如2017年顺畅。

-

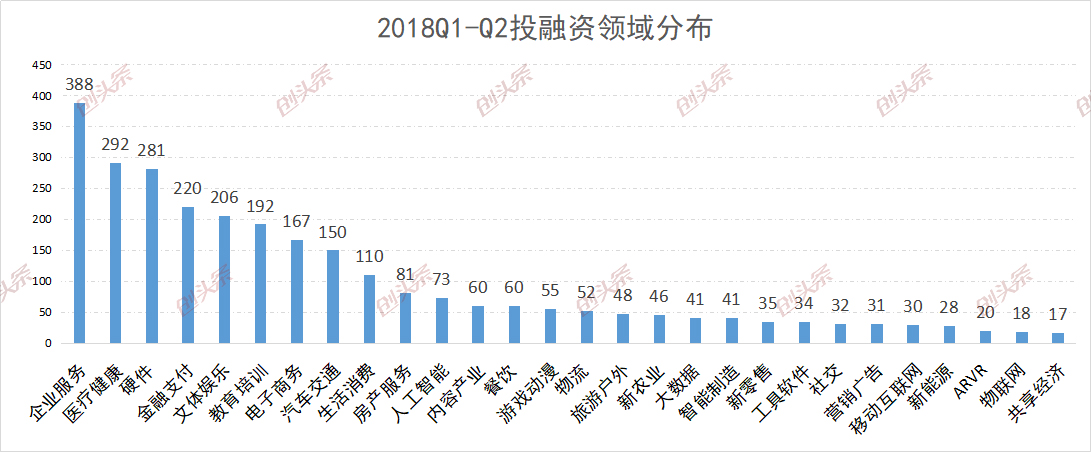

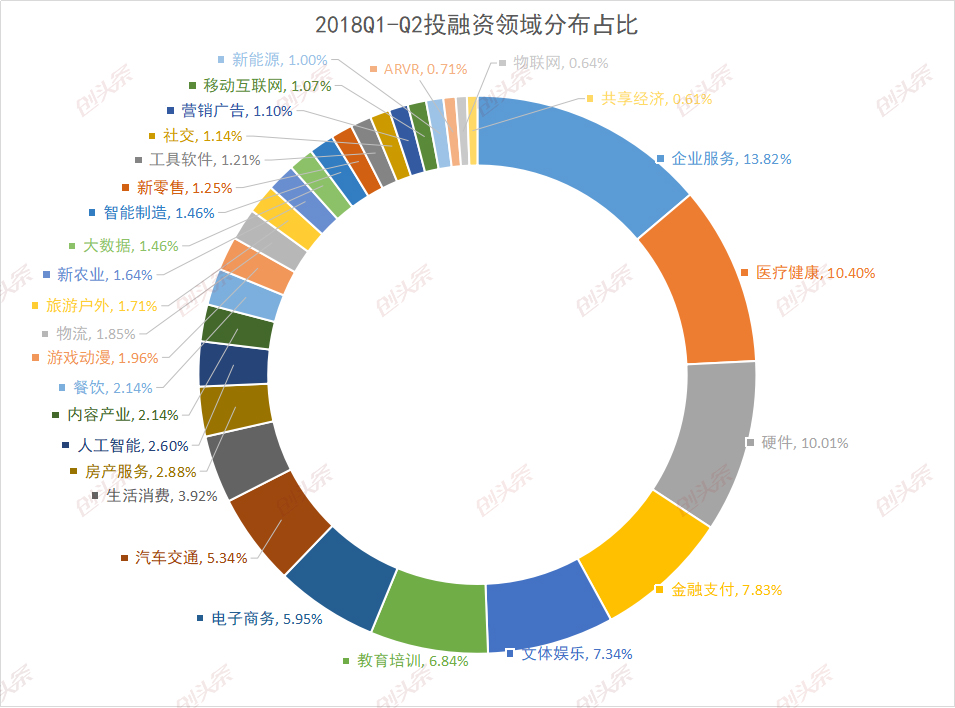

投资领域集中在企业服务、医疗健康、硬件等。其中企业服务领域投融资事件占总投融资事件的13.82%;医疗健康领域占比10.40%;硬件领域占比10.01%。

-

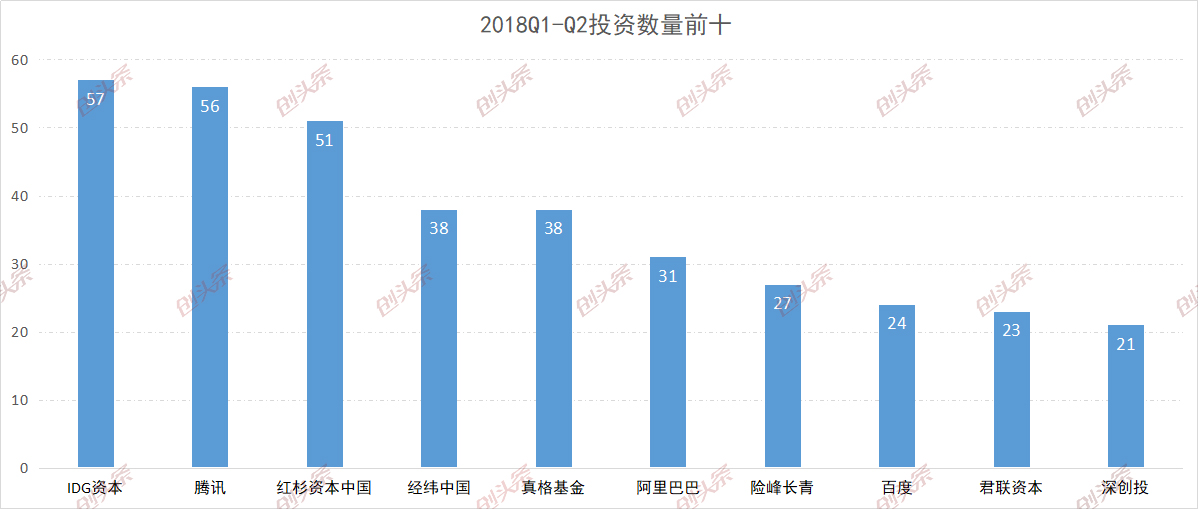

投资机构中IDG资本投资案例最多,上半年投出57家企业,是最活跃的机构投资者。腾讯以56起投资案例位列第二,是最活跃的企业投资者。

-

除了腾讯,进入投资案例前十的企业投资者还有阿里巴巴、百度,较2017年同期,今年企业投资者在前十排名均有所上升,活跃度上升明显。

创头条融资半年报详细数据如下,与读者分享:

创头条融资报(http://www.ctoutiao.com/invest/)统计数据显示,2018上半年国内公开披露的投融资事件超2800起,投融资金额近7000亿人民币(仅统计公开具体金额案例)。

其中一级市场投融资事件2386起,较2017年同期出现大幅回落,减幅超过1/3。受资本市场环境影响,上半年一级市场投融资出现放缓迹象。

在投融资事件轮次分布上,天使轮投资事件569起,占总投融资事件的20.45%,泛A轮884起,占比31.78%。相比2017年同期,种子轮、天使轮投资事件均出现下降,值得注意的是,种子轮与天使轮两者比例与2015、2016年同期比例极为相似。

天使轮之后,除了D轮数量持平,其他轮次投资事件均比2017年同期有所上升,一级市场投融资整体呈现往后推移迹象,投资趋于谨慎。

战略投资事件达到323起,接近2017年同期的两倍。并购事件61起,不及2017年同期的一半,IPO由去年同期的248起减至159起,并购、IPO退出均不如2017年顺畅。

投资领域集中在企业服务、医疗健康、硬件等。其中企业服务领域投融资事件388起,占总投融资事件的13.82%;医疗健康领域292起,占比10.40%;硬件领域281起,占比10.01%。

投资机构中IDG资本投资案例最多,上半年投出57家企业,是最活跃的机构投资者。IDG资本偏爱电子商务和企业服务领域,该两个领域投资案例占比分别达到19%和14%。投资轮次集中在早期投资,其40笔投资出现在泛A轮。

腾讯以56起投资案例位列第二,是最活跃的企业投资者。重点布局文体娱乐、企业服务领域,投资案例占比分别为25%、16%。投资轮次数量分布均匀,其中战略投资最多,达17笔。

2017年同期投资案例前十的企业投资者有腾讯和小米系的顺为资本,今年除了腾讯,进入投资案例前十的企业投资者还有阿里巴巴、百度,并且在前十排名均有所上升,企业投资者活跃度上升明显。

与2017年同期数据相比,进入投资案例前十的新名单包括阿里巴巴、险峰长青、百度、君联资本、深创投5家机构。

版权声明

凡本网注明“来源:XXX(非科技狗)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。 如有侵权及时联系本网站:yzl_300@126.com 本网将在第一时间删除!

-

1

随着AI时代的到来,智能锁作为家庭的首入口与末出口,已经成为AI技术落...